都在跌,它为什么涨了?

可乐最近看到这样一个新闻:

“据Wind数据统计,截至8月18日,今年业绩最好的量化基金年内收益率已经超20%,此外还有约10只基金年内收益率超10%。在业绩加持下,各路投资者也加大了对量化基金的关注,公募量化基金的整体规模在今年增长了超500亿元。”

今年行情这么难做,别说是普通投资者,就连专业的基金经理都愁眉苦脸,怎么量化基金就逆势而上了?

今天可乐就和大家来聊聊量化基金。

量化基金是什么?

量化基金就是用量化策略来投资的基金。“量化”可以简单理解为计算,量化策略就是通过对海量历史数据的统计和运算,筛选和总结出能获得超额收益的很多种“大概率”事件,以此为基础来建模,再通过运行、验证、调试,不断完善模型,最后用这个选股模型来进行投资。

量化基金和主动基金有何区别?

它俩最大的区别就是,量化靠模型,主动则靠基金经理本人。

模型的优势在于数据处理速度非常快,能够及时发现市场的错误定价。同时,选股覆盖度高,持仓能够非常分散;

而人的优势在于,理解和感知。很多时候,数据只是表象,不同的理解和分析方式,会导致不同的投资行为。

举个例子,财报显示的业绩大增,一定就代表股票大涨吗?很多时候并不是,甚至还有可能大跌,比如说公布业绩不达预期,或者这种业绩并不可持续等,都可能导致这种反逻辑现象出现。这些都需要主观判断,模型分析难以触达人心。

量化基金有哪几种?

咱们国内的公募量化基金已经有20岁了,主要有三大类:主动量化、指数增强、市场中性。下面逐一来说一说:

主动量化,就是依靠量化模型在全市场范围内选股,不受单一指数约束,对行业和风格包容性很强,波动性和周期性都相对较弱。

指数增强,就是在跟踪某个指数的基础上,通过量化模型来获得超越该指数的收益,赚的是指数本身β收益+量化模型选股α收益的钱,当然,要是指数本身波动很大,增强模型只能在一定程度上平抑,走势大概率还是同涨同跌。

市场中性,也叫对冲策略,一般是运用股指期货、融券、ETF或者期权这些衍生品来对冲市场风险,从而获取一个比较稳定的绝对收益。不高这类产品目前数量不多,从收益的绝对值来看也并不高,咱们今天不重点讨论它。

今年的量化为什么表现更好?

因为今年的市场环境和量化策略更匹配。

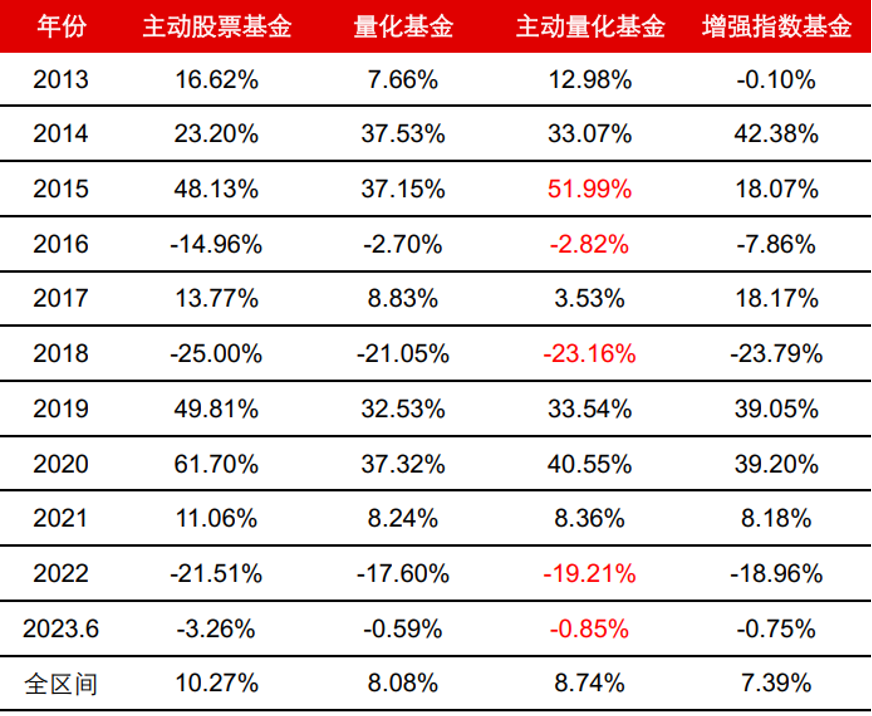

根据历史数据回溯,在相对疲软的下跌市场中,量化表现会更好;在全面或者结构性牛市中,主动基金表现会更好。

下表是对近十年偏股型的主动基金和量化基金年度收益的统计比较:

从去年下半年至今,量化基金的超额收益效果越来越明显,是因为这段时间国内经济正值疫后修整和恢复,市场风险偏好下降,行情波动加大,市场一直没有出现持续的上行主线,板块轮动飞快。

在这样环境下,既能迅速处理数据,又能分散布局的量化基金,和主动基金的深度研究策略相比,这种“广撒网”策略的赚钱效应更强。

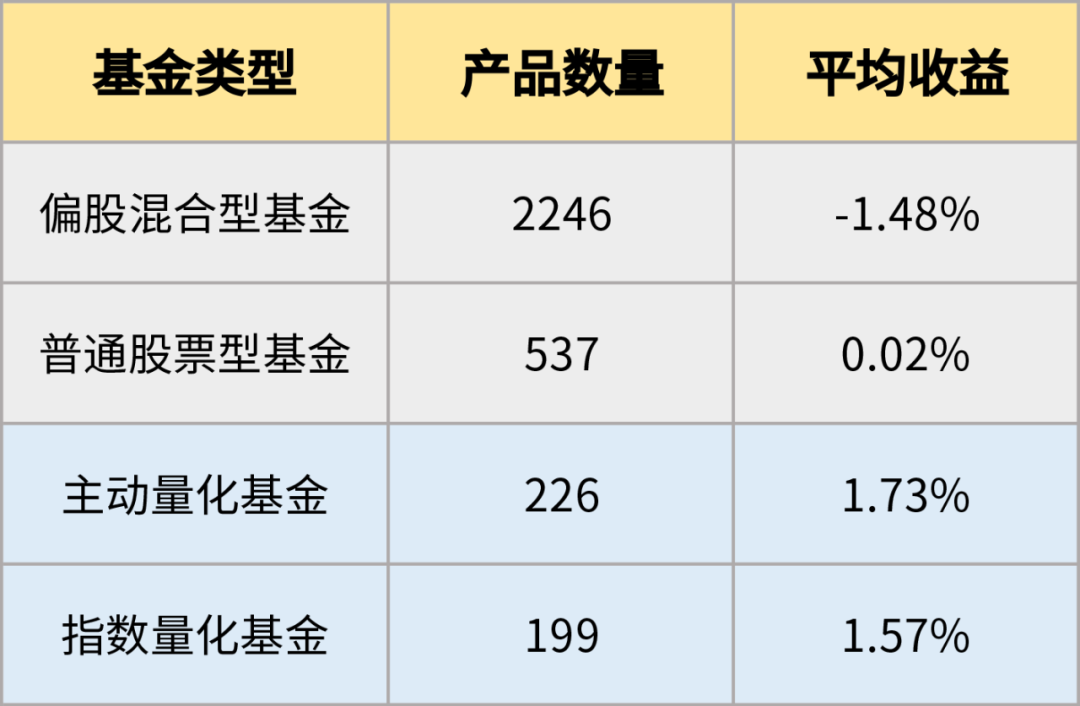

从今年上半年公募基金业绩看,量化基金的平均业绩显著跑赢主动基金,具体见下表:

并且,今年业绩较好、规模增速较快的量化基金中,大部分是小盘策略产品,主要有两方面原因:一是,市场风格阶段性偏向中小市值风格,二是,中小市值中的可选标的数量多于大盘,量化策略施展空间较大。

现在还能上车量化基金吗?

可以考虑。

从近期市场运行情况推断,短期震荡可能还会继续,磨底还需时间,风格也不会很快出现大幅度的切换,资金对中小市值的偏好或将持续。因此,量化策略还会继续得心应手。

在选择量化基金时,除了一贯以来的选基方法,比如历史业绩、基金经理管理能力等等,还有额外两点需要注意:

1、策略容量

也就是基金规模。基金规模太大,量化策略就容易失效,获取超额收益的能力将明显下降,甚至会落后于业绩基准。

那么,如果判断量化基金规模是不是太大呢?

有一个很简单的方法,就是看量化基金有没有出现限购。由于各个产品模型不同,所以可承受的规模也不同。不少绩优量化基金都有“小而美”的特征,在被大家发现后,规模很容易被买大。

比如著名的“橱窗基金”金元顺安元启,近两年业绩太好,在经历7次限购,单日限额从10万、5万、1万、2千、100、50,到如今的10块钱,基本就不让买了。大家可以根据基金限购,来判断该不该买,还是另寻高明。

2、对标基准

这点主要是针对指数增强型产品,前面可乐也提到,指数增强型的量化基金对标的是单一指数,模型只是起到平抑波动、增强收益的作用,产品的整体走势还是会跟指数同涨同跌。

因此,选哪个指数就尤为重要了,大家可以结合指数的阶段涨跌情况、指数估值、市场风格等因素综合考虑。比如看好中小盘成长,就可以考虑带有中证500、中证1000、成长等关键字的量化基金。

最后,可乐推荐几只历史业绩还可以,并且目前没那么拥挤的量化基金,大家可以参考看看。

南华丰汇

基金规模:1.05亿(截至20230630)

今年来涨幅:19.55%(截至20230822)

该基金采用基本面量化模型,主要依托“估值-企业盈利预期-风险偏好”的大类资产配置择时框架和“动态EP-ROE”的投资框架,聚焦微盘股投资,行业和个股持仓非常分散。模型在去年年底迭代后,今年的效用提升明显。并且,基金会依据择时模型对组合仓位小幅调整,不过仓位基本在8成上下。

金元安顺优质精选

基金规模:0.85亿(截止20230630)

今年来涨幅:18.63%(截止20230822)

从去年下半年策略迭代后,该基金和金元安顺元启的思路很像,也是聚焦微盘股,持仓中有百余只股票,非常分散。并且现在规模很小,模型策略施展空间较大。

华夏智胜价值成长

基金规模:10.75亿(截止20230630)

今年来涨幅:7.76%(截止20230822)

该基金运用AI深度学习+多因子量化策略,进行全市场选股,业绩比较基准是中证500。相对于中证500指数增强指数,该基金投资范围更灵活,偏离灵活度更高,抗下跌能力和抗波动能力均位于同类基金前列。

还有今年热度比较高的国金量化多因子、招商量化精选,当前策略适用性同样比较高,但是,由于规模增长比较快,现在都已经单日限购一两万了,有意向的投资者也可以考虑,不过预购从速,估计规模再往上,很快也得暂停申购了。

总结一下,今年这种整体波动大,市场没啥合力,风格还偏中小盘的环境,的确是比较适合量化策略,再加上量化策略自身具备持仓分散的特征,也能一定程度规避单一行业的下跌风险,普通投资者可以考虑一定比例配置,以充当基金组合中的一部分底仓基金。

风险提示:

本文所引用的观点、分析是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议,也不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件,市场有风险,投资需谨慎。